キャッシュレスが日本でも進み、携帯一つで買い物ができる環境が進みました。

今回はフィンテックということで、金融分野の変化について見ていきましょう。

フィンテックとは

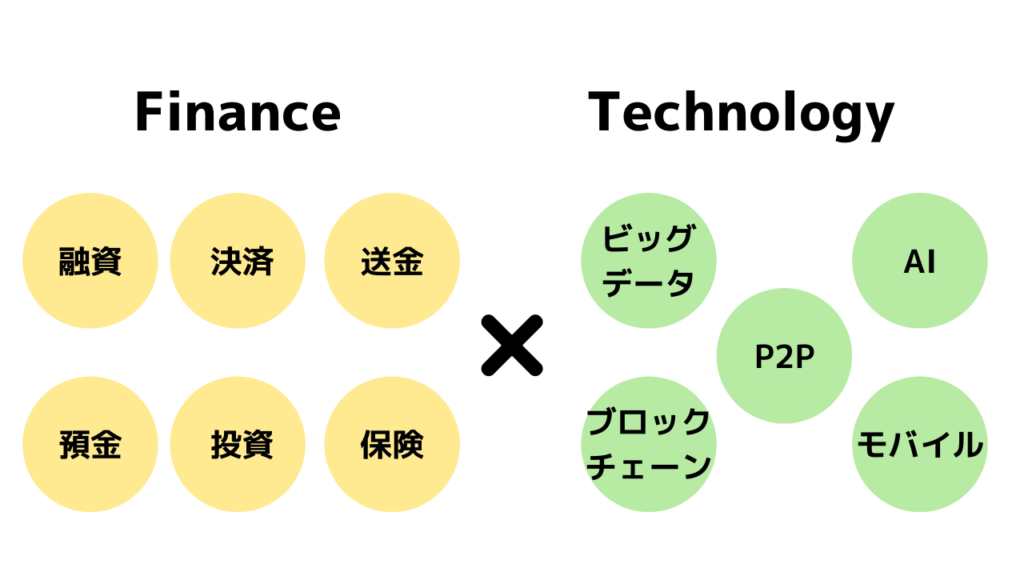

フィンテックとは「finance+technology」の造語で、金融とテクノロジーの融合のことです。

テクノロジーと組み合わされることで、⾦融のあり⽅や⼈々のくらしや企業の活動にも⼤きな変化をもたらされるため、様々な試みやルール作りが進んでいます。

フィンテックの例

「融資・送金・決済・預金・投資・保険」などの金融サービス、「ビッグデータ・モバイル・AI・ブロックチェーン」などのテクノロジーがフィンテックの対象となります。

これらの融合により変化する分野は「決済サービス」「融資・資金調達」「資産管理運用」「送金サービス」「デジタル通貨」などに分けられます。

預金送金分野

例えば預金や送金はスマホアプリが窓口となり、銀行やATMを利用しなくても済むようになります。実際に現在の銀行ではサービスがアプリで完結できるため、通帳を発行していないところも多いようです。

さらに仮想通貨リップルは「仮想通貨×国際送金」という特性を備えており、早く・安く・安全に国際送金を行う手段として注目されています。詳しく知りたい方は以下のサイトをご覧ください!

資産運用

資産管理運用は自動売買アルゴリズムとAIによる判断が利用されます。例えばウェルスナビという企業のロボアドバイザーというサービスでは、運用方針を定めると自動で最適な投資先を選んで積み立ててくれます。また、マネーフォワードという家計簿サービスはクレジットカードや銀行口座と連動して、自分のお金の状況をスマホで常に知ることができます。

融資

融資もビッグデータとAIを利用して与信判断や金利の決定が行われるため従来より低コスト・高品質のサービスが可能になります。

デジタル通貨

デジタル通貨は文字通り「デジタル化された通貨として価値のあるもの」という意味です。そして、デジタル通貨の中に電子マネーや仮想通貨、CBDCが含まれるのです。

デジタル通貨・仮想通貨・CBDCについてそれぞれについて基礎的な知識をまとめた以下のサイトも是非ご覧ください。

このように決済・預金・融資といった銀行の三大業務にもベンチャーが続々と参入しており、より便利になっていくでしょう。

フィンテックの背景

急速に普及しつつあるフィンテックですが、その原動力となっているものは何なのでしょうか。

テクノロジーの進化

まず供給側の変化として、テクノロジーの進化が挙げられます。スマホ、AI、ビッグデータ、ブロックチェーンの出現により金融を取り巻く環境や出来ることが大きく変化しました。

利用者の変化

需要側の変化としては、20~30代のデジタルネイティブの出現です。彼らはスマホであらゆることができるようになることを望み、それに対応することができます。サービスの受け皿となる層の出現は大きな環境の変化です。

金融包摂(どんな人でもあらゆる金融サービスを受けられる)の需要

もともとから存在する問題もフィンテックへの追い風となります。

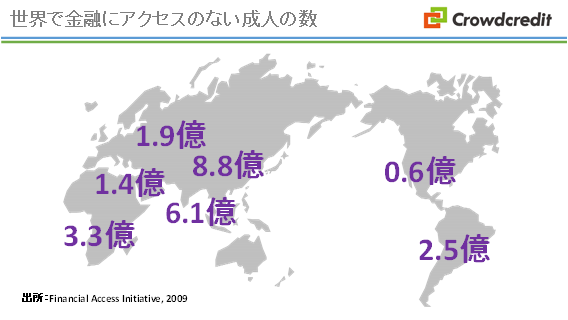

成人した日本人の97%は銀行口座を持っています。

ですが世界ではこの状況は当たり前ではありません。世界には17億人が銀行口座を持っていないため、貯金や送金・決済などのサービスを受けられないのです。これは実に成人の30%に該当します。

また金融サービスが未発達なため融資を受けられない新興国の中小企業は2億社を超えています。

スマホ一つで様々なサービスが受けられるフィンテックはこの問題の解決策としても非常に注目を浴びているのです。

このような状況を解決するために2019年に発表されて世界中の注目を集めたのがFacebookが中心となって発行する仮想通貨「リブラ」です(現在はディエムに改名)。リブラについて詳しく知りたい方は「リブラという仮想通貨」をご覧ください。

なぜ新興国がフィンテック先進国に? リープフロッグ式発展

現在のフィンテック先進国と言えば中国・インド・北欧の国々が挙げられます。なぜ日本やアメリカではなく、これらの国々がいち早く新技術を社会に溶け込ませることができたのでしょうか。

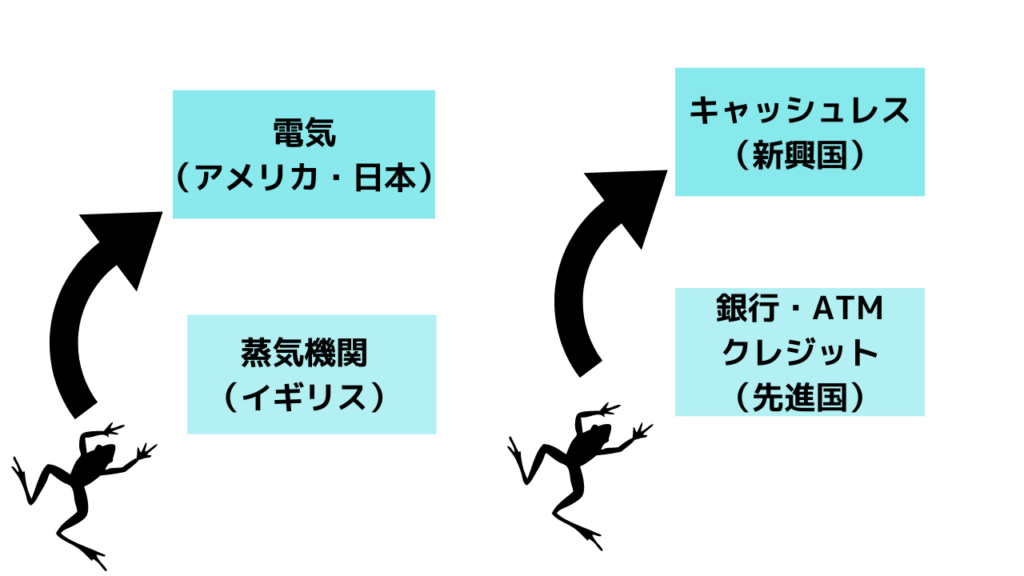

その答えはリープフロッグ(かえる跳び)式発展にあります。リープフロッグとは「既存の社会インフラの整備が遅れている新興国などで、新しいサービスが先進国を飛び越えて一気に広まること」です。

そしてこの現象は技術の進化する過程でとてもよくみられるものです。

その昔、イギリスは産業革命で蒸気機関が普及し世界の先進国でした。しかし蒸気機関という便利なものが普及していたため、電気という次世代の技術の足かせとなり、日本・アメリカ・ドイツなどの新興国に後れを取ったのです。

フィンテックでも同じことが起こっています。現金の信用が低い国や金融サービスが未発達な国では、そのニーズの高さから、銀行やATMの普及を飛び越えてキャッシュレス化が爆発的に進んだのです。

日本は治安の良さとコンビニの便利なATMシステムのおかげで現金社会となりました。しかし、それがフィンテック導入への足かせとなっています。実際にスマホの普及率は59%(フィンテック先進国のスウェーデンでは85%)、現金流通残高のGDP比率は19.9%(スウェーデンでは1.42%)と現金社会の様子が実感できます。

アメリカも同様にクレジットカード社会なため、モバイル決済等のキャッシュレス化には後れを取っています。

中国やインドといったフィンテック市場を引っ張る国が今どのような現状なのか分かりやすくまとめた「中国・インドのフィンテックの現状」も是非ご覧ください。

フィンテックのハイプサイクル

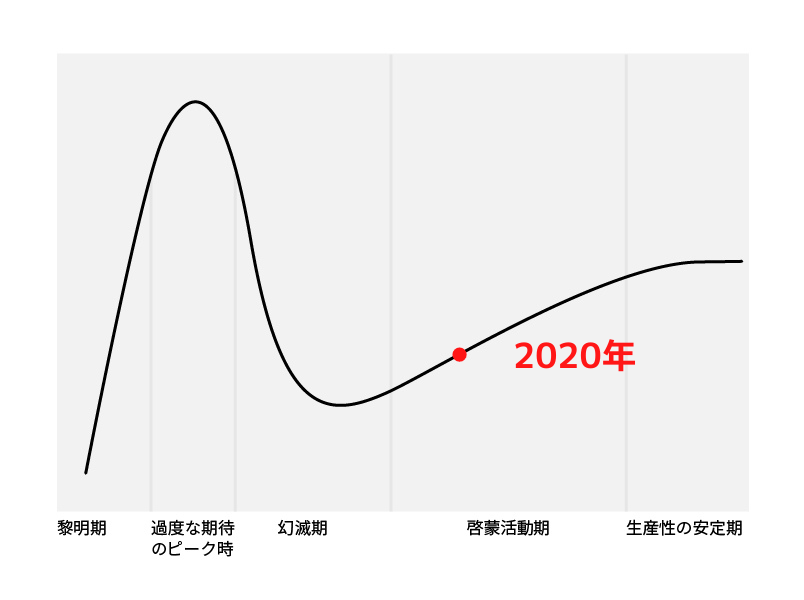

ハイプサイクルとはガードナーという会社が毎年発表する、「テクノロジーの地図」のようなものです。ハイプサイクルについて詳しくはハイプサイクルとは? ~現在のテクノロジーが一目で分かる~をご覧ください。

こちらがフィンテックのハイプサイクルです。

フィンテックがハイプサイクルに登場したのは2020からだったため、一年分のデータしかありません。。。

しかし今までの技術と比べると、フィンテックはもうかなり普及していることが分かります。来年再来年とどれくらいのペースで伸びていくのか楽しみですね。

まとめ

金融とテクノロジーの融合により既存の金融システムが大きく変化していくということでした。

マイクロソフト創業者のビルゲイツは「Banking is necessary, but bank is not.」(銀行業は必要だが、銀行は必要ではない)と発言しています。

どの強者が金融業を握って世界を変えていくのかこれからの変化に注目ですね。

コメント